大家很多已经拿到或即将拿到年底前最后一次工资啦!工资单上毛工资唰唰扣去好多,到手可能只有75%?!(不过西方国家里瑞士的税险已经算比较低的了)

现以 EPFL 的工资单为例介绍下具体扣除项和计算方法。EPFL 和大多数大型企业一般都是电脑自动计算,一般不会出错,但是想确认的同学们也可以自己算下。EPFL HR 的官方解释在这里(法语),有兴趣的同学也可以看看。

以下内容仅供参考,主要针对在沃州居住全职工作的非欧盟外国人,很多扣除项和居住地店、工作地点以及雇主有关,详情请咨询 HR。所写缴费费率大多是以 2020 年为准。有关退个人所得税的事情另文介绍。

目录

工资单

根据法律,雇主应向员工提供具体工资单,说明税险前应发工资(毛工资)、抵扣项、净工资以及最后到手工资。上面通常也会写你的 AVS/AHV/OASI 社会保险号码。

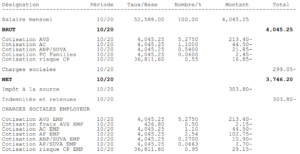

EPFL 的工资单通常是这个样子的:

BRUT 即毛工资,NET 是净工资。但是要注意,对于大多数外国人来讲 NET 净工资并不是实际到手工资,因为持 B 或者 L 居留证的且配偶不是瑞士人(或者有瑞士永居 C 类居留)的外国人均需扣除预缴个人所得税。

工资单里第三列 Taux/Base 是工资或纳税缴险的基础金额,第四列 Nombre/% 是基础金额上计算的数量或百分比,第五列 Montant 即计算出的金额(末尾 – 减号代表应扣金额)。最后一列 Total 会对每一类表的报酬和扣除做小结。

月工资和 13 薪

第一行 Salaire mensuel 是每月的工资基数。第三列通常是年工资基数,相应第四列的百分比通常是你的工作率(taux d’activité)。这一行最后的结果就是你的税前毛工资,各种扣除也从这个数额里扣除。

很多地方虽然工资基数看起来很高,但是工作率并不是很高,最后到手的工资。尤其是很多学校的博士博士后,工资基数可能都一样,但是每个实验室给每个人的工作率可能不同,以此控制人工成本。EPFL 对博士生的政策是工资相同,并原则上均给 100% 的合同。部分有外部资金的同学工作率可能并非 100%。

同学如果算一下的话,会发现月工资基数好像亏了,并不是年工资的 12 分之一。如上,年工资 52588,最后月工资基数只有4045.25,而并非4382.35。这些钱哪里去了呢?

实际上是你无息借给学校了。EPFL 和很多瑞士雇主都实行 13 薪制度。每个月只发年工资的 13 分之一:\(\frac{52588}{13}=4045.2307\approx 4045.25\)(工资计算一般根据小数点后第二位约至最近的五分钱)。而最后两个月(11 和 12 月)会把这部分再一起发放,造成 11 月双薪的幻觉。当然也是有些好处的,一般 11 月所谓双薪可以自己开心一下黑五剁手,也可以购买春节回家的机票(当然是疫情过后o(╥﹏╥)o)。当然很多电视费、保险费、社区各种税账单也很多年底到来,对于每月不怎么存钱的同学们双薪也是个好事情。

比如 EPFL 的工资单 11 月和 12 月第一栏会多出一项 13ème mois:

3708.10 是 11 月的 13 薪份额。13 薪的发放是根据你一年工作了几个月按比例计算。下面说下 EPFL 的计算和发放方式;其他雇主发放方法可能不同,有些是 11 或 12 月统一发放。

如果 11 月仍然在职,EPFL 的发放方式是 11 月发当月和一至十月所欠部分(所欠部分即每月发 12 分之一和 13 分之一所差部分):\(\frac{年工资}{13}\times\frac{一月到十月在职月数+1}{12}\)。12 月则发当月所欠部分:\(\frac{年工资}{13}\times\frac{1}{12}\),12 月总收入即 \(\frac{年工资}{12}\)。

比如今年全年工作,即一月到十月一共工作了十个月,11 月 13 薪部分如上图所示是 \(\frac{52588}{13}\times\frac{10+1}{12}=3708.128\approx 3708.10\)。如果七月一日才入职,11 月的 13 薪部分则是 \(\frac{年工资}{13}\times\frac{4+1}{12}\)。

社保扣除项

EPFL 工资单的第二栏则是社会保险相关的扣除项(charges sociales),在最后一行,净工资之前,会有一个小结。

| 扣除项 | 全称 | 中文 | 别称 |

| Cotisation AVS | Assurance-vieillesse et survivants | 社会养老保险(第一支柱) | AVS/AI/APG, AHV/IV/EO, OASI/DI |

| Cotisation AC | Assurance-chômage | 失业保险 | ALV, EI, unemployment insurance |

| Cotisation ANP/SUVA | Assurance-accidents non professionnels SUVA | 非职业事故保险 | |

| Cotisation PC Familles | Prestations complémentaires cantonales pour familles | 州家庭附加福利分摊 | |

| Cotisation risque CP | Cotisation risque – Caisse de pension | 职业养老保险(第二支柱)风险部分 | LPP, BVG, OP, pension fund |

| Cotisation périodique CP | Cotisation périodique – Caisse de pension | 职业养老保险(第二支柱)存储部分 | LPP, BVG, OP, pension fund, épargne |

AVS:社会养老保险(第一支柱)

所有瑞士居民 21 岁生日那年起,无论是否有收入,均需缴纳 AVS,但无收入的外国学生通常不用缴纳。有工资收入的瑞士居民从 18 岁生日那一年起缴纳。

AVS(assurance-vieillesse et survivants,老年和遗属保险)实际上只是这一必缴保险的一部分,缴纳比例 8.7%。EPFL 工资单所写的 AVS 实际还包括了残疾(AI,assurance-invalidité,缴纳比例 1.4%)和因育儿、参军、民防等无法正常工作时收入的保障(APG,régime des allocations pour perte de gain,2020 年缴纳比例 0.45%,2021 年涨至 0.5%)。

2020 年的此项总缴纳比例为 10.55%,其中雇主员工各付一般,按工资基数扣除 5.275%。因 2020 年瑞士公投通过了父亲育儿假,2021 年该扣除项 APG 部分将增长 0.05 个百分点,总计 10.6 %,其中员工工资扣除部分涨至 5.3%。

部分外国人在离开瑞士时,根据情况所缴 AVS 部分(即 8.7%)可能可以全部或部分退回。具体可以参考伯尔尼孙庆楠同学写的攻略。如果不取出,日后退休也可依据瑞士法律领取瑞士养老金。

AC:失业保险

AC 是失业保险。对于年工资不超过 148000.- 的部分,缴纳比例是 2.2%,也是雇主员工各一半(即扣除 1.1%)。工作合同终止或被解雇等情况,并满足其他要求后,可以领取失业金。非瑞士或欧盟(且配偶也不是瑞士或者欧盟公民或永久居民)的博士博后很难拿到失业金。

SUVA、AP、ANP:意外险

雇主需要为所有瑞士雇员缴纳职业意外险(assurance-accidents professionnels,即工伤险),很多由 SUVA 承保。同时,如果员工在同一雇主每周工作超过 8 小时,也要缴纳非职业意外险(assurance-accidents non professionnels),也很多由 SUVA 承保,但是这部分工资要扣除一部分保费。因此,如果有正常工作的,医疗保险不必多买意外险。

EPFL 的职业意外险是全额由学校支付,非职业意外险的保费是三分之二由自己工资扣除,三分之一学校支付。2020 年的员工缴费比例是 0.54%。

工伤和意外险从入职那天开始,离职后 30 天失效。工伤事件要及时报告给实验室,秘书和其他行政人员会相应报案理赔。工伤也包括职业相关的疾病。

非职业意外险的范围也很广。根据意外保险法(LAA),事故是指由非正常的外部原因对人体造成的任何损害性、突发性且非自愿性的伤害;这种伤害损害了身体、精神或心理健康,也包括死亡。

比如滑雪摔倒了、登山掉沟了、浴室滑倒摔伤、吃外面买的樱桃蛋糕没注意牙齿咬到樱桃核咬伤了等都属于理赔范围。而且理赔内容不光是基础医保的医疗费用,也包括牙医、心理咨询、误工费等。如果意外身亡,遗属也会有相应补贴和抚恤金。

尤其是可能需要医疗的工伤和意外,一定要及时报保,因为不像基本医保自己免赔额和共付额也要拿钱,通过雇主获得工伤和意外险是没有免赔额和共付额的,基本全额赔付。比如滑雪事故救援的费用基本医保只赔一半,而且最多 5000.- 一年,非职业意外险则全额赔付。如果没有常规工作,意外险是和基本医保一起买的,意外事故则和医疗保险一样有免赔额和共付额,但是和医保费用共用一个免赔额。

EPFL 博士博后由 SUVA 保险。其他雇主可能是其他保险公司承保,具体要问 HR。SUVA 的英文介绍在网站上可以查阅。SUVA 保险很多服务是全球有效的,境外发生的事故也可以报告而且也提供海外协助热线电话。SUVA 可在网站上报案理赔(法语)。

AF/PC:家庭福利分摊

各州可以在工资里额外扣除其他的社会保险费用(prestations complémentaires)。沃州为低收入家庭提供育儿补贴(PC Familles),这些福利的社会分摊费用从工资扣除,员工所付比例是工资基数的 0.06%。雇主也要为低收入育儿补贴分摊缴纳 0.06%,并缴纳家庭津贴(allocations familiales)的分摊部分。

有孩子的员工可以拿到家庭津贴(AF),但是育儿补贴(PC)需满足更多条件才能从政府领取。EPFL 员工第一个孩子每年可以拿到 4500.- 左右的津贴。

CP/LPP/PUBLICA:职业养老保险(第二支柱)

瑞士养老系统的第二支柱是根据职业养老保险法(Loi sur la prévoyance professionnelle,LPP)成立的、和雇主挂钩的养老保障基金(caisse de pension, CP)。所有缴纳 AVS 的非自雇员工均需缴纳第二支柱。通常分为两部分,第一部分是风险保障部分。在身亡或者残疾无法工作时,养老基金会在第一支柱的基础上额外支付抚恤金。第二部分则是养老金储蓄部分,由养老基金进行投资管理,到达退休年龄后可以取出拿到额外养老金。第一部分从 18 岁生日那一年开始缴纳(和 AVS 相同)而第二部分一般则根据行业不同之后才开始缴纳(但最晚 25 岁生日那一年必须开始缴纳)。

EPFL 以及其他联邦理工联合体(ETHZ、PSI、WSL 等)的员工的第二支柱是通过 PUBLICA 下面的联邦理工养老基金(Caisse de prévoyance du domaine des EPF)管理。PUBLICA 有时候会来信说明相关信息,作为员工也有权投票参与养老基金的管理。

对于 EPFL 博士生和博后,风险保障部分的费用(Cotisation risque CP)是 LPP 缴费工资基数(salaire coordonné LPP,见下文)的 1.5%(工资扣除 0.55%,雇主 EPFL 缴纳 0.95%)。储蓄部分是从 22 岁生日那年开始缴纳,根据年龄不同缴纳比例如下(RP-EPF1 的标准计划):

| 年龄 | 员工缴纳部分 | 雇主缴纳部分 | 总计 |

| 22 – 34 岁 | 4.80% | 8.45% | 13.25% |

| 35 – 44 岁 | 6.05% | 10.70% | 16.75% |

| 45 – 54 岁 | 9.45% | 16.75% | 26.20% |

| 55 – 70 岁 | 12.15% | 21.60% | 33.75% |

以上根据 LPP 扣款的比例是基于协调计算后的工资基数计算的,而非毛收入。因为按照法律,第二支柱强制性保障的是 25000.- 到 85000.- (左右,具体金额每年调整)之间的这部分工资,这个标准以下的部分由 AVS 第一支柱保障(所谓和第一支柱协调)。工资在一定标准(21000.- 左右的门槛)以下也是不用缴纳第二支柱的,但是如果超过了强制缴费的门槛,缴费基数也不得少于 3600.- 左右一年。以 2020 年为例,法律要求年工资 21330.- 以上的缴纳 LPP,强制保障部分是 24885.- 到 85320.-,但协调工资基数不低于 3555.- 一年。

这些规定是法律的最低要求,不同养老机构可以根据情况决定如何计算工资基数,只要最后的基数和缴费标准不少于法律要求。PUBLICA 的联邦理工养老计划的协调减免额是决定性工资的 30%,但是减免不超过 LPP 要求强制保障部分的最低线(即 2020 年的24885.-)。所以如果是 EPFL 的普通员工(包括博士和大多数博后),2020 年 LPP 的缴费基数为 \(年工资 – \max(年工资\times 30\%, 24885)\)。

这个转化工资会在相应 CP 扣款项的第三列写出。比如上面的工资单里基数就是年工资 52588 的 70%: 36811.60(年化基数)。当月相应的风险保障扣款即为:\(\frac{36811.60\times 0.55\%}{12}=16.87\approx=16.85\)。

其他雇主的养老机构、计算方法(尤其是转化工资基数的计算)、缴费比例等都不一样,具体也要问你的 HR。

很多大雇主都有额外匹配(matching)的福利计划,你可以选择 LPP 多存一些,同时公司也会同样多存一些给你,鼓励养老金存储(并给公司减税)。这个根据公司福利的具体规则和个人情况可能是个好选择。联邦理工机构的普通员工没有这个福利,但是可以选择自愿多缴纳 2 – 4%,具体可以咨询 PUBLICA 的人。

第二支柱养老金符合特定情况时也可以购买工龄(buyback),具体要咨询对应的养老机构。工龄购买的部分可能有最低存款期限,所以如果近期要买房或离境的话要问清楚。

自愿缴纳部分报税时可以从应税收入扣除,但是要注意,预扣预缴税的外国人 2021 年之后不能再通过简易报税的方式扣减第二支柱的自愿存款和购买工龄的部分。

最后离开瑞士时,风险保障部分相当于给保险的保费,不能退回。如果前往非欧盟国家或前往欧盟国家学习(在新居住国不缴纳养老保险),储蓄部分则可以退回;而如果前往欧盟国家工作(新居住国缴纳养老保险),只有额外缴纳的部分可以退回,法律要求必须缴纳的部分则需要继续存在瑞士直到退休。更换雇主时则必须将第二支柱养老金转至新雇主的养老机构。如果没有工作或者离开瑞士(所以也没有职业养老机构),可以将养老储蓄转存到银行或养老机构的一种特殊账户内(compte de libre passage,vested benefits account)。退养老金的具体操作可以参考伯尔尼孙庆楠同学写的攻略。

如果留在瑞士,第二和第三支柱的养老金购房时可以作为首付抵押。

所有社会保险金扣完后即是你的净工资。如果是瑞士人或者持永居 C 证的话,这个工资就是你的到手工资。但是其他外国人还需要预扣预缴个人所得税。

Impôt à la source:预扣预缴个人所得税

和需要计算和缴纳联邦、州、社区三层税的瑞士当地人不同,根据个人家庭和工作情况,外国人的个人所得税由州政府统一计算统筹再发给联邦和社区,一般无需单独报税。一般来讲,预扣预缴税和你所在社区无关,只和你居住的州有关。税率每年都会在沃州税务局网站上公布。

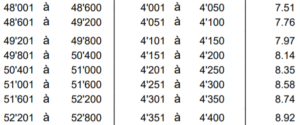

在沃州,预缴税预扣的金额一般是按月计算的。比如 2020 年度的税率:

还是用之前的工资条样本为例,年工资 52588.-,因为有 13 薪,一月到十月每月 4045.25 的毛工资,对应税率是 7.51% 则需要预扣 \(4045.25\times 7.51\%=303.80\) 的预缴税。税表里你会发现,52588.- 的年工资其实所对应税率是 8.92%,每个月实际上都在少纳税。税务局当然不会让你占这个便宜。如果全年只在一个雇主工作,在发第 13 薪时,雇主会调整重新计算应预扣的税。比如还是上面看过的工资单,11 月毛工资\(4045.25+3708.10=7753.35\),如果按照这个月收入,税表上的税率是 15.21%,但是实际扣除的部分并非\(7753.35\times 15.21\%\approx 1179.30\)而是 1261.95。

多出来的部分其实就是之前十个月欠下的税重新统筹计算的结果。前 11 月的总收入会进行平均,结果自然是年工资的 12 分之一,然后再根据此平均收入计算税率(即 52588 应对应的 8.92%)和应缴的税:\((10\times 4045.25+7753.35)\times 8.92\% = 4299.95\);该数额再减去前 10 个月已经预缴的税:\(4299.95 – 10\times 303.80 = 1261.95\),即为 11 月有 13 薪的情况下应缴的所得税。这样一来,无论是分 12 次还是 13 次发放,同样年工资所缴税都是一样的。

如果并非全年工作, 13 薪则有可能会按照月工资的情况预扣税,并可能会比正常 12 薪稍微占点便宜(很少)。

很多兼职工作(很多按小时付工资的工作,也包括 EPFL 很多 student assistantship),预缴税税率不直接按上面的表走,而是统一收 10% 的预缴税。这种情况下大多是被税务局多收了税,年底后可以申请更正(rectification),届时税务局会按表格根据实际年收入重新计算应缴个税,并退回多缴的部分。

如果预扣的税不完全符合你自然年内的实际工作或家庭情况(比如你十月份才开始工作,年工资未到应税标准),或者有其他抵扣项目(比如自愿缴纳的第三支柱养老保险),预缴税年底后也一样可以按照实际年收入申请更正并可能退回一部分。同时,部分高工资或高净值的土豪们(年工资 120000.- 以上或总资产超过 56000.-)也可能会被法律要求正常报税(多退少补)。退税的事情另文详说。

其他工资里扣除的费用(停车费、工会会费、Camipro 充值等)也会在预扣税之后显示,并一起小结总计在 Indemnités et retenues 这行。

雇主缴纳部分

最后一栏是雇主缴纳的部分(CHARGES SOCIALES EMPLOYEUR),不直接从毛工资扣除。雇主缴纳的费用上文也有提及,工资单上只是作为信息显示。

银行账户里应到金额会在最下面净开支(Net à payer)一行显示,并会写出转入的银行和账号。

《13 薪、工资单扣除项、个人所得税:我到手工资是多少?》有一个想法